Thực tế cho thấy chúng ta đã khá muộn so với tiến độ chung của quốc tế (chính thức áp dụng Basel II từ năm 2016) cũng như so với nhu cầu nội tại. Đã đến lúc các tổ chức tín dụng cần tập trung cao độ để đáp ứng chuẩn Basel II nhưng quan trọng hơn là đáp ứng một cách đầy đủ và thực chất theo đúng nghĩa của nó.

Nhìn lại quãng đường phía trước, một thành viên Hội đồng chính sách tài chính tiền tệ quốc gia đánh giá đối với các ngân hàng hoạt động kinh doanh tương đối lành mạnh, nền tảng tài chính tốt có thể thấy đích đến Basel II rất gần với nhiều ngân hàng nhưng cũng khá xa đối với không ít ngân hàng, nhất là đối với các ngân hàng đang gặp khó khăn về tình hình tài chính.

[Cuộc chiến “khốc liệt” của các ngân hàng tăng vốn đáp ứng Basel II]

“Đáp ứng được yêu cầu theo chuẩn Basel II không phải là con đường trải đầy hoa hồng mà muôn vàn khó khăn đối với các ngân hàng. Ngay cả với các ngân hàng đang có hệ số CAR cao không dễ dàng tuân thủ Basel II, vì không chỉ phải đáp ứng yêu cầu về vốn, mà các họ còn phải tuân thủ hàng loạt quy định khắt khe của cả một hệ thống quản lý rủi ro của Basel II. Điều này là vô cùng gian nan đối với ngân hàng Việt Nam,” vị này nhấn mạnh.

Trong năm qua, hầu hết các nhà băng đều đặt ra kế hoạch tăng vốn, song đến nay, mới chỉ có các ngân hàng tầm trung và lớn thực hiện được mục tiêu đề ra. Theo các chuyên gia, “cửa” cạnh tranh để tăng vốn của các ngân hàng nhỏ rất hẹp như lợi nhuận của các ngân hàng này thấp nên chia cổ tức bằng cổ phiếu cũng không giúp vốn điều lệ tăng được nhiều; thông tin của các ngân hàng này kém minh bạch, thị giá cổ phiếu quá thấp nên việc tăng vốn thông qua phát hành cổ phiếu không dễ dàng.

Vòng xoáy đó sẽ khiến sự phân hóa giữa các ngân hàng diễn ra mạnh mẽ và nhóm ngân hàng nhỏ có nguy cơ bị tụt lại phía sau ngày càng xa hơn. Trong bối cảnh đó các chuyên gia cho rằng, M&A để gia tăng năng lực cạnh tranh là bài toán cần được tính tới của các ngân hàng nhỏ.

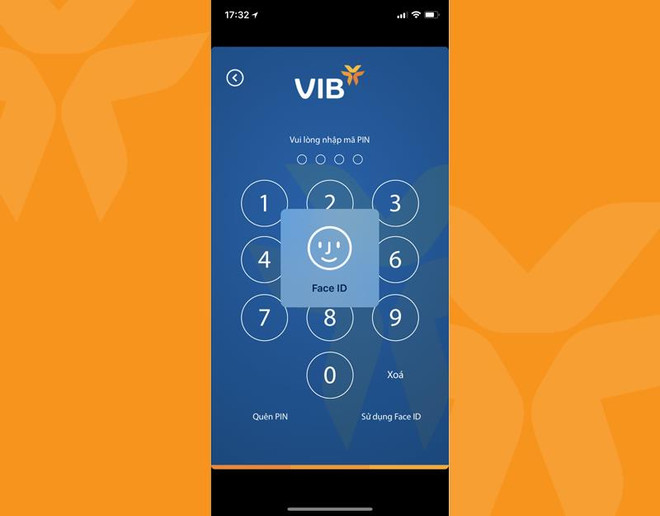

Nhiều ngân hàng đã đẩy mạnh ứng dụng công nghệ thông tin vào phục vụ khách hàng. (Ảnh: CTV)

Nhiều ngân hàng đã đẩy mạnh ứng dụng công nghệ thông tin vào phục vụ khách hàng. (Ảnh: CTV)

Cách đây vài năm, cơ quan điều hành đã có gợi ý tới khả năng toàn hệ thống chỉ cần 15-17 ngân hàng có quy mô tương đối lớn và có sức khoẻ tài chính vững vàng là đủ. Trong khi đó, tổng số các ngân hàng thương mại trách nhiệm hữu hạn một thành viên do Nhà nước là chủ sở hữu và các ngân hàng thương mại cổ phần lên đến 35 ngân hàng.

Ngoài việc tăng vốn điều lệ để duy trì hệ số CAR thì vốn chủ sở hữu cũng là yếu tố quan trọng và được coi là “tấm đệm” cho ngân hàng. Đơn cử, trong hoạt động tín dụng theo quy định ngân hàng cho vay một khách hàng không quá 15% vốn chủ sở hữu và rất nhiều hoạt động ngân hàng khác phụ thuộc vào nguồn vốn này.

Vì vậy, không chỉ vốn điều lệ, nếu ngân hàng có vốn chủ sở hữu cao tức là đã có “đệm dày” để có thể chống đỡ, giảm thiểu thiệt hại khi thị trường có biến động. Ngược lại, ngân hàng vốn mỏng sẽ bị tác động mạnh, ảnh hưởng đến hoạt động kinh doanh. Vì thế, hệ số CAR và vốn chủ sở hữu đề là “xương sống” của ngân hàng.

Sốt ruột với việc chưa được tăng vốn của các ngân hàng, Hiệp hội Ngân hàng Việt Nam vừa có văn bản kiến nghị các cơ quan quản lý nhà nước có thẩm quyền giải quyết nhu cầu cấp thiết này.

Theo quan điểm của Hiệp hội Ngân hàng: “Các ngân hàng thương mại nhà nước nói trên hiện có tổng tài sản và dư nợ tín dụng chiếm thị phần trên dưới 50% toàn hệ thống ngân hàng. Những năm qua, mặc dù các ngân hàng này không được Nhà nước cấp bổ sung vốn nhưng vẫn cố gắng mở rộng tín dụng để đáp ứng nhu cầu vốn của nền kinh tế. Nếu không tăng được vốn điều lệ, các ngân hàng này sẽ phải giảm tốc độ tăng trưởng tín dụng, ảnh hưởng tiêu cực đến khả năng cung ứng vốn phục vụ nền kinh tế, từ đó có thể ảnh hưởng tới tăng trưởng kinh tế, giảm thu ngân sách từ thuế. Đặc biệt có nguy cơ vi phạm tỷ lệ an toàn vốn, ảnh hưởng xấu đến an toàn hoạt động, mức xếp hạng tín nhiệm quốc tế, uy tín trên thị trường.”

Hiệp hội Ngân hàng Việt Nam cho rằng, nếu được sự hỗ trợ kịp thời của Nhà nước để các ngân hàng thương mại nhà nước tăng được vốn điều lệ thì Nhà nước bảo đảm được vai trò chi phối đối với các ngân hàng thương mại nhà nước, từ đó phát huy mạnh mẽ hơn nữa vai trò của các ngân hàng này là công cụ đắc lực để thực hiện các chủ trương, chính sách của Đảng và Nhà nước. Trong đó có việc cung ứng vốn cho tăng trưởng kinh tế, góp phần giúp Chính phủ đạt được mục tiêu tăng trưởng năm nay và những năm tiếp theo. Về lâu dài, đảm bảo an toàn hoạt động cho hệ thống các tổ chức tín dụng.”

Đây là vấn đề cấp bách, do đó Hiệp hội Ngân hàng Việt Nam kiến nghị các bộ, ngành liên quan cần sớm triển khai các biện pháp ưu tiên, khẩn trương giải quyết nhu cầu cấp thiết về tăng vốn điều lệ của các ngân hàng thương mại nhà nước. Trước mắt, đề nghị các cơ quản quản lý Nhà nước cho phép được giữ lại lợi nhuận hàng năm hoặc chia phần cổ tức của Nhà nước bằng cổ phiếu để tăng vốn, giải quyết phần nào những khó khăn, vướng mắc, cản trở hiện nay./.