Ảnh minh họa. (Nguồn: TTXVN)

Ảnh minh họa. (Nguồn: TTXVN)

Nhiều con nợ không có tiền trả nợ ngân hàng nhưng lại không thiếu tiền “nhởn nhơ” đổi xe đẹp. Ngân hàng từ vị thế người “bị hại”, thực hiện đúng luật thì có khi lại bị lên án và phải... "chào thua" với những con nợ.

Những thực tế "dở khóc dở cười" ấy vừa được nhiều chuyên gia trong hội thảo: “Giảm trừ và giải quyết nợ xấu năm 2015 dưới góc nhìn pháp lý” tổ chức ngày 12/6 nêu lên với không ít chua xót về những quy định hiện hành.

Là người nhắc tới câu chuyện con nợ cố tình bỏ quên nghĩa vụ của mình vừa nêu, chuyên gia kinh tế Cấn Văn Lực thừa nhận, rất khó để bắt những trường hợp như thế phải hoàn trả đủ những khoản nợ ngân hàng. Đây là một trong những vấn đề, theo ông, đang khiến việc xử lý nợ xấu vẫn còn “nhiều việc phải làm.”

Ông Lực đặt ra câu hỏi về sự phối hợp giữa các cơ quan chức năng đặc biệt là phía lực lượng công an, chính quyền địa phương trong những vấn đề tương tự khi các doanh nghiệp, cá nhân cố tình không trả nợ. Theo ông, công tác cưỡng chế rõ ràng đang có “vấn đề” bởi có khi tòa án đã ra quyết định cuối cùng nhưng chẳng tìm thấy con nợ đâu.

Đồng tình với ông Lực, bà Trần Thị Hồng Hạnh, Tổng Thư ký Hiệp hội Ngân hàng Việt Nam còn khẳng định, phía tổ chức tín dụng gặp khó ngay từ khi khởi kiện với những trường hợp bắt buộc.

“Thủ tục đòi hỏi tổ chức tín dụng phải có văn bản với bên khách hàng thể hiện sự tranh chấp thì tòa mới xử lý,” bà Hạnh nói.

Tuy nhiên, với trường hợp trên, bà Hạnh cho rằng, điều này không hề đơn giản và tòa không chấp nhận thủ tục rút gọn cho các tổ chức tín dụng. Tới khi khởi kiện được con nợ thì đại diện từ phía Hiệp hội Ngân hàng Việt Nam cho rằng, đơn vị hoặc cá nhân bị khởi kiện có khi đã không còn ở nơi cư trú nữa.

“Chúng ta chưa có chế tài cụ thể với người trốn nợ nên các tổ chức tín dụng vẫn gặp nhiều rủi ro,” bà Hạnh đánh giá.

Cũng liên quan tới vấn đề pháp lý, một vấn đề khác theo bà khiến nợ xấu khó giải quyết ở các ngân hàng là sự vào cuộc của các cơ quan liên quan. Bà Hạnh nêu ví dụ về trường hợp các tổ chức tín dụng thấy khách hàng có dấu hiệu tẩu tán tài sản thì được yêu cầu cơ quan chức năng như công an, phường, xã vào cuộc. Tuy nhiên, chính bà cũng thừa nhận, những cơ quan này chỉ giúp đỡ “trong phạm vi quyền hạn” còn cụ thể ra sao thì không rõ ràng.

Ý kiến này được luật sư Trương Thanh Đức, Chủ tịch Hội đồng thành viên Công ty luật BASICO tiếp tục nhấn mạnh trong phần nhận định của mình.

Luật sư Đức thẳng thắn: “Nhiều doanh nghiệp càng chây ỳ càng có lợi.” Các đơn vị này vay ngân hàng với lãi suất cao trong thời gian dài và nếu phải nhận bản án từ tòa án thì với các giao dịch kinh tế, lãi suất rút cuộc sẽ chỉ được tính ở mức 9%/năm. Bản án này theo ông là khá “nhẹ nhàng” và khiến doanh nghiệp càng trì hoãn việc trả nợ.

Tuy nhiên, theo luật sư Đức, một vấn đề nguy hiểm nhất khi xử lý nợ xấu là “cản trở pháp lý.” Theo quy định, ngân hàng có quyền được thu giữ tài sản trong một số trường hợp nhưng ông Đức cho rằng, quyền này khó được thực hiện bởi “sức ép dư luận” ủng hộ cho đối tượng nợ.

“Luật pháp bảo vệ người yếu thế, bị hại nhưng ta đang nhầm khủng khiếp, nợ xấu dày lên thì ngân hàng mới là nạn nhân, là bên yếu thế,” ông Đức nhấn mạnh./.

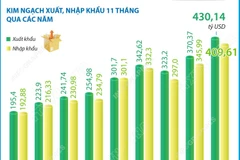

Theo số liệu từ Ngân hàng Nhà nước, tính đến cuối năm 2014, tỷ lệ nợ xấu của các tổ chức tín dụng là 3,25%, giảm khá mạnh so với mức 4,17% vào tháng 6/2014. Trong báo cáo gửi đại biểu Quốc hội mới đây, Thống đốc Ngân hàng Nhà nước Nguyễn Văn Bình cho hay, ngành ngân hàng sẽ phấn đấu đạt mục tiêu đưa tỷ lệ nợ xấu về mức dưới 3% vào cuối năm nay.