Giao dịch tại VPBank. (Ảnh: Vietnam+)

Giao dịch tại VPBank. (Ảnh: Vietnam+)

Ngân hàng Thương mại cổ phần Việt Nam Thịnh Vượng (VPBank) vừa công bố kết quả kinh doanh năm 2020 với các chỉ tiêu an toàn và hiệu quả hoạt động ấn tượng, cùng kết quả tích cực của các chương trình và chính sách tiên phong hỗ trợ khách hàng bị ảnh hưởng bởi dịch COVID-19.

Theo báo cáo của VPBank, các tỷ lệ an toàn của ngân hàng tiếp tục được duy trì ở mức tốt, tuân thủ quy định của Ngân hàng Nhà nước, trong đó tỷ lệ nguồn vốn ngắn hạn cho vay trung dài hạn được kiểm soát ở mức 28,4%, thấp hơn nhiều so với mức tối đa quy định là 40%.

[Ngân hàng VPBank được cấp chứng chỉ quốc tế về an toàn thông tin]

Ngoài ra, tỷ lệ an toàn vốn (CAR) của ngân hàng hợp nhất đạt trên 11% theo tiêu chuẩn Basel II, cao hơn mức quy định tối thiểu 8%. Các chỉ tiêu này đều đạt tốt hơn nhiều so với các giới hạn quy định của Ngân hàng Nhà nước cho thấy sự thận trọng của ngân hàng trong hoạt động, mặt khác tạo tiềm năng tiếp tục tăng trưởng lớn cho giai đoạn tiếp theo.

Tính đến 31/12/2020, tổng tài sản VPBank đạt hơn 419.000 tỷ đồng, tăng 11,1% so với cuối năm 2019. Tổng dư nợ cho vay khách hàng hợp nhất đạt hơn 320.000 tỷ đồng, tăng 19%, trong đó ngân hàng riêng lẻ tăng 21,8%. Tổng huy động khách hàng và phát hành giấy tờ có giá hợp nhất đạt hơn 296.000 tỷ đồng, tăng 9,1% so với cùng kỳ 2019. Tỷ lệ cho vay so với huy động (LDR) tại ngân hàng riêng lẻ được cân đối ở 73,1%, thấp hơn nhiều so với giới hạn 85% Ngân hàng Nhà nước quy định.

Trong môi trường bộc lộ nhiều rủi ro bởi dịch COVID-19, công tác quản trị rủi ro của VPBank tiếp tục khẳng định tính hiệu quả. Nợ xấu được kiểm soát tốt, với mức hợp nhất (theo Thông tư 02) vẫn duy trì ở mức dưới 3%, đạt 2,9% tại cuối năm 2020; trong đó tại ngân hàng riêng lẻ lần đầu tiên nợ xấu xuống dưới 2%.

Song song với nỗ lực kiềm chế nợ xấu, năm 2020 VPBank tiếp tục tăng cường chủ động nguồn lực dự phòng. Chi phí dự phòng của cả năm 2020 hợp nhất tăng 15,2% so với năm 2019 (đã loại trừ khoản chi phí dự phòng cho VAMC của năm 2019). Tại ngân hàng riêng lẻ, tăng trưởng chi phí dự phòng đạt 27%.

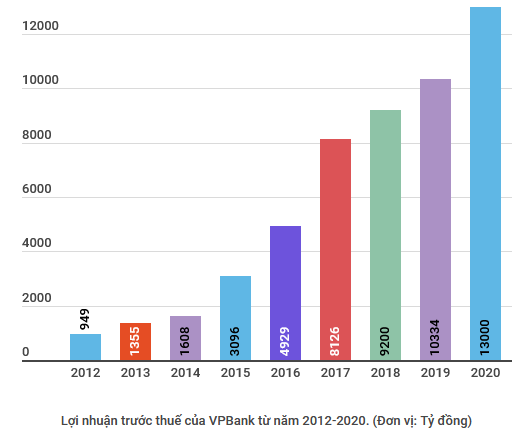

Lợi nhuận trước thuế hợp nhất năm 2020 đạt hơn 13.000 tỷ đồng, hoàn thành 127,5% kế hoạch đề ra, tăng 26,1% so với năm 2019; trong đó, lợi nhuận tại ngân hàng riêng lẻ đóng góp tới 71% vào lợi nhuận hợp nhất. Tại ngân hàng riêng lẻ, chỉ số tỷ suất sinh lời trên vốn chủ sở hữu (ROE) và tỷ suất sinh lời trên tổng tài sản (ROA) vẫn nằm trong nhóm hiệu quả hàng đầu thị trường, lần lượt đạt mức 24,6% và 2,2%.

Thực hiện theo Thông tư 01 của Ngân hàng Nhà nước, nhằm tháo gỡ khó khăn đối với khách hàng bị ảnh hưởng bởi dịch COVID-19, VPBank đã giảm lãi suất cho gần 110.000 khách hàng với tổng dư nợ gần 52.000 tỷ đồng, trong đó mức lãi suất hỗ trợ giảm từ 0,05%-4,7%.

Đặc biệt, ngay trong giai đoạn đầu COVID-19 bùng phát, VPBank đã linh hoạt, sáng tạo trong quy trình phân loại, xử lý hồ sơ, ứng dụng hỗ trợ tự động để là một trong những ngân hàng thương mại đầu tiên nhanh chóng rút ngắn quy trình hỗ trợ khách hàng cơ cấu nợ, giãn nợ và giảm lãi suất, từ bình quân 4 ngày trước COVID xuống chỉ còn 4 tiếng đồng hồ./.