Theo "gã khổng lồ" bất động sản thương mại JLL, vụ phá sản của WeWork xảy ra trong bối cảnh hơn 20% không gian văn phòng trên khắp nước Mỹ vẫn bị bỏ trống.(Nguồn: The Guardian)

Theo "gã khổng lồ" bất động sản thương mại JLL, vụ phá sản của WeWork xảy ra trong bối cảnh hơn 20% không gian văn phòng trên khắp nước Mỹ vẫn bị bỏ trống.(Nguồn: The Guardian)

Tương lai của các công ty bất động sản Mỹ trở nên mờ mịt sau khi công ty chia sẻ không gian làm việc WeWork nộp đơn xin phá sản theo Chương 11 hôm 7/11.

Các chuyên gia cho biết vụ phá sản của WeWork sẽ gây thêm căng thẳng tài chính cho các chủ tòa nhà thương mại khi họ dành phần lớn không gian để cho thuê làm văn phòng. WeWork có hơn 600 địa điểm ở các thành phố lớn.

Trong nhiều năm qua, các chủ tòa nhà văn phòng thương mại đã đổ xô cho WeWork thuê không gian, coi không gian văn phòng linh hoạt là tương lai của văn phòng. Tuy nhiên, vụ đặt cược này đã trở nên tồi tệ và một số chủ sở hữu tài sản đã phải gánh nợ để duy trì hoạt động.

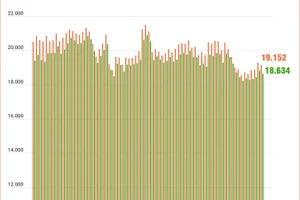

Theo nhà cung cấp dữ liệu bất động sản thương mại, các ngân hàng đang nắm giữ khoảng 270 tỷ USD các khoản vay bất động sản thương mại sẽ đến hạn trong năm 2023.

Theo "gã khổng lồ" bất động sản thương mại JLL, vụ phá sản của WeWork xảy ra trong bối cảnh hơn 20% không gian văn phòng trên khắp nước Mỹ vẫn bị bỏ trống.

Các chuyên gia bất động sản thương mại cho biết vụ phá sản của WeWork sẽ khiến số lượng văn phòng trống tăng lên, dẫn đến tiền thuê giảm xuống. Điều này đồng nghĩa với việc một số chủ nhà phải vật lộn để thanh toán nợ trong môi trường lãi suất cao.

Trong trường hợp xấu nhất, nếu các chủ nhà không trả được các khoản vay hoặc thế chấp, điều đó có thể ảnh hưởng rộng hơn đến hệ thống ngân hàng và thậm chí còn tác động nặng nề hơn đến nguồn thu thuế của thành phố.

Trong một báo cáo ngày 7/11, nhà kinh tế học Ermengarde Jabir của Moody’s cho biết các bất động sản văn phòng ngoài việc phải đối mặt với những khó khăn về tài chính và giá trị thấp hơn, còn phải đối mặt với một làn sóng các văn phòng trống.

Vụ phá sản của WeWork có thể có tác động tới các ngân hàng vừa và nhỏ đang nắm giữ nợ của chủ nhà, khiến các ngân hàng thắt chặt các khoản cho vay cho các chủ sở hữu nhà và doanh nghiệp, đồng thời khiến nhà đầu tư lo lắng về sức khỏe của hệ thống tài chính.

[Mỹ: Doanh số bán nhà mới dành cho một hộ gia đình tăng mạnh]

Sự sụp đổ của Silicon Valley Bank và Signature Bank hồi đầu năm nay đã làm dấy lên lo ngại về việc các ngân hàng có liên quan tới lĩnh vực bất động sản thương mại bị ảnh hưởng nặng nề. Ngân hàng Goldman Sachs ước tính khoản vay văn phòng ở Mỹ chiếm 55% bảng cân đối kế toán của ngân hàng.

Các chính quyền thành phố cũng bị tổn hại vì vụ phá sản của WeWork, bởi các thành phố dựa vào thuế bất động sản thương mại để cung cấp dịch vụ. Chẳng hạn như, tại thành phố New York, bất động sản văn phòng chiếm 21% doanh thu thuế.

Các chuyên gia cho biết thành phố New York, San Francisco và Boston sẽ bị ảnh hưởng nặng nề nhất vì vụ phá sản của WeWork. Theo công ty dữ liệu bất động sản thương mại CoStar, khoảng 42% công suất thuê không gian của WeWork là ở ba thành phố trên. WeWork đã có kế hoạch đóng cửa 1,9 triệu feet vuông (176.516 m2) không gian thuê, chiếm khoảng 35% sự hiện diện tại ba thị trường này.

Giáo sư về bất động sản tại Trường Kinh doanh Columbia Stijn Van Nieuwerburgh cho biết việc WeWork phá sản là một cú sốc lớn đối với thị trường văn phòng, đặc biệt là khi thị trường này đang gặp khó khăn trầm trọng.

Bất động sản thương mại vốn bị ảnh hưởng nặng nề bởi đại dịch, ngày càng ít người quay lại văn phòng làm việc và tiêu tiền ở các khu vực ven trung tâm thành phố. Nhiều công ty đã giảm diện tích văn phòng và đàm phán lại giá thuê.

Lãi suất tăng nhanh trong năm qua cũng đã gây tổn hại cho lĩnh vực này vì các chủ sở hữu phải đi vay để hỗ trợ tài chính cho các tòa nhà thương mại.

Các chủ nhà sẽ tìm cách thay thế WeWork bằng những người thuê mới, có thể với giá thuê thấp hơn, nhưng sẽ vẫn không thể lấp đầy được chỗ trống của WeWork./.