Ảnh minh họa. (Nguồn: TTXVN)

Ảnh minh họa. (Nguồn: TTXVN)

Dù Luật Chứng khoán 2019 có hiệu lực thi hành từ ngày 1/1/2021 đã tăng mạnh mức xử phạt nhưng tình trạng thao túng, làm giá chứng khoán vẫn chưa thuyên giảm.

Điều đáng nói, hành vi này lại được chính các lãnh đạo doanh nghiệp thực hiện nên càng gây thiệt hại lớn cho thị trường và bức xúc cho giới đầu tư. Giới chuyên gia cho rằng, không chỉ là vấn đề khung khổ pháp lý mà cần có giải pháp căn cơ khác để hạn chế tình trạng này.

Hạn chế sai phạm bằng giám sát hiệu quả

Theo ông Nguyễn Hoàng Hải, Phó Chủ tịch Hiệp hội các nhà Đầu tư Tài chính Việt Nam (VAFI), vụ Chủ tịch Hội đồng quản trị Công ty cổ phần Tập đoàn FLC (Tập đoàn FLC) bị khởi tố, bắt giam để điều tra về hành vi thao túng thị trường chứng khoán chỉ là vụ điển hình, nổi bật trong rất nhiều các vụ vi phạm khác trên thị trường chứng khoán.

Ông Hải cho rằng mấu chốt vấn đề là ở khâu thanh tra, giám sát thị trường hiện nay của sở giao dịch chứng khoán cũng như Ủy ban Chứng khoán Nhà nước còn chưa đạt hiệu quả.

Ông Hải cho biết các nước trên thế giới đều có mô hình ủy ban chứng khoán, mà nói đến ủy ban tức là mô hình có sự lãnh đạo tập thể. Các lãnh đạo ủy ban là chủ tịch, tổng thư ký, hoặc là có từ 1-2 ủy viên thường trực, các ủy viên chuyên trách.

Những chức danh này có thể đến từ các đơn vị khác nhau trong cơ quan nhà nước. Như vậy sẽ có sự phối hợp với nhau rất chặt chẽ. Trong Ủy ban có lãnh đạo độc lập như chủ tịch, tổng thư ký, ủy viên thường trực.

[Khởi tố bị can, bắt tạm giam đối với Chủ tịch FLC Trịnh Văn Quyết]

Tuy nhiên, mô hình Ủy ban Chứng khoán Nhà nước của Việt Nam hiện nay là mô hình một thủ trưởng, nên các quyết định về nhân sự, thanh tra kiểm tra, giám sát, cấp phép do một người quyết định, vì vậy khó khách quan. Không như mô hình ở thế giới, việc cấp phép và hậu kiểm là hai người khác nhau. “Theo tôi, cần thiết phải có những cải tổ tại Ủy ban Chứng khoán Nhà nước hiện nay để tránh xung đột lợi ích” - Phó Chủ tịch Hiệp hội các nhà Đầu tư Tài chính Việt Nam đặt vấn đề.

Bàn về khung pháp lý của thị trường chứng khoán hiện nay, luật sư Nguyễn Thế Truyền, Đoàn luật sư thành phố Hà Nội, Giám đốc Công ty Luật Hợp Danh-Thiên Thanh cho rằng cách xây dựng chế tài của Việt Nam cũng có những bất cập cho người thừa hành, vì lý do người xây dựng và người thừa hành dường như tách rời, không liên quan đến nhau trong quá trình xây dựng.

Rõ ràng, chế tài xử phạt các hành vi trong lĩnh vực chứng khoán đang có những bất cập. Sự bất cập này do cách tiến hành xây dựng các quy phạm pháp luật có những hạn chế, nhất là các lĩnh vực mới, hình thức, giá trị, cách thức đều không tuân theo quy luật truyền thống.

Hiện nay theo Luật Chứng khoán mới, việc giám sát thị trường chứng khoán được nâng lên theo 3 cấp, từ công ty chứng khoán, Sở giao dịch chứng khoán và Ủy ban Chứng khoán Nhà nước.

Đại diện Ủy ban Chứng khoán Nhà nước cho biết đây là việc làm thường xuyên, liên tục nên các dấu hiệu giao dịch bất thường của cổ phiếu luôn được giám sát, theo dõi rất chặt chẽ.

Ủy ban Chứng khoán Nhà nước cũng thường xuyên chỉ đạo các đơn vị chức năng, hai Sở Giao dịch Chứng khoán giám sát chặt chẽ các cổ phiếu có dấu hiệu giao dịch bất thường trên thị trường.

Ủy ban Chứng khoán Nhà nước cũng cho biết sẽ kiểm tra đột xuất khi phát hiện dấu hiệu vi phạm pháp luật của tổ chức, cá nhân, nhất là các dấu hiệu thực hiện hành vi thao túng thị trường.

Các cổ phiếu có diễn biến giao dịch bất thường luôn được nhiều cơ quan phối hợp giám sát chặt chẽ, qua nhiều cấp. Nếu phát hiện dấu hiệu hành vi vi phạm qua khâu giám sát, cơ quan quản lý sẽ tiến hành hoặc phối hợp các cơ quan chức năng kiểm tra, thanh tra và xử lý theo quy định, đại diện Ủy ban Chứng khoán Nhà nước thông tin.

Phạm tội vì lợi lớn

Thực tế cho thấy, nếu các hành vi thao túng cổ phiếu trót lọt, không bị phát hiện sớm thì số tiền thu lời bất chính của các đối tượng vi phạm sẽ rất lớn.

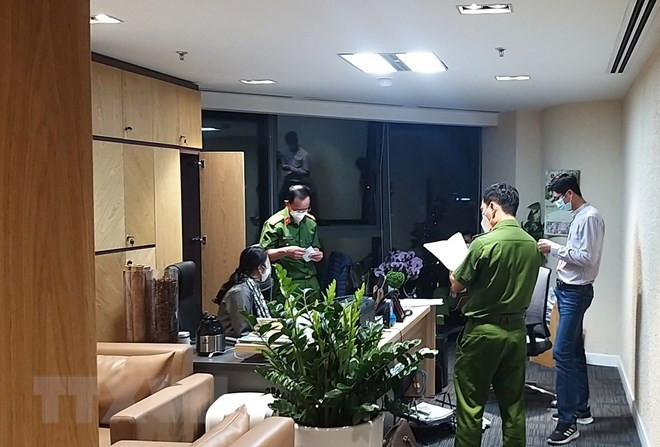

Lực lượng chức năng khám xét và thu giữ tài liệu tại trụ sở FLC. (Ảnh: Phạm Kiên/TTXVN)

Lực lượng chức năng khám xét và thu giữ tài liệu tại trụ sở FLC. (Ảnh: Phạm Kiên/TTXVN)

Dù Ủy ban Chứng khoán Nhà nước đã tiến hành xử phạt hàng loạt tổ chức và cá nhân có hành vi vi phạm, có trường hợp tiền phạt lên đến hàng tỷ đồng, nhưng để truy tố, xử lý hình sự đối với các trường hợp thao túng giá cổ phiếu là không dễ dàng. Vì vậy, số vụ được đưa ra xét xử hình sự chỉ đếm trên đầu ngón tay.

Các vụ án điển hình có thể kể đến như vào đầu năm 2022, Cơ quan Cảnh sát điều tra - Bộ Công an đang điều tra hành vi tạo cung cầu giả, thao túng giá cổ phiếu Công ty cổ phần liên danh SANA WMT, nay là Công ty Cổ phần ASA (mã chứng khoán: ASA).

Căn cứ kết quả điều tra xác định Nguyễn Văn Nam, nguyên Giám đốc Công ty cổ phần ASA đã có hành vi làm giả hồ sơ, tài liệu để tăng khống 7 triệu cổ phiếu ASA, tương đương 70 tỷ đồng, niêm yết bổ sung 7 triệu cổ phiếu ASA tại Sở Giao dịch Chứng khoán Hà Nội (HNX) để bán và thu tiền bất chính.

Cơ quan Cảnh sát điều tra đã ra quyết định khởi tố vụ án hình sự, khởi tố bị can, lệnh khám xét, lệnh bắt bị can để tạm giam đối với Nguyễn Văn Nam về tội Lừa đảo chiếm đoạt tài sản.

Trước đó, vào tháng 8/2020, Tòa án an nhân thành phố Hà Nội xét xử vụ án lừa đảo chiếm đoạt tài sản và thao túng giá cổ phiếu CDO với bị cáo Nguyễn Vân Giang (sinh năm 1981, cựu Giám đốc Công ty Chứng khoán Ngân hàng Đông Á - chi nhánh Hà Nội).

Bị cáo Nguyễn Vân Giang chỉ đạo một số nhân viên trực tiếp hoặc qua các môi giới khác mở 70 tài khoản tại 24 công ty chứng khoán. Giang nhờ tên của 40 cá nhân là người nhà, khách hàng, nhân viên, người quen đứng tên tài khoản.

Bị cáo trực tiếp sử dụng, quản lý các tài khoản này để xin cấp margin, bảo lãnh chậm nộp tiền hoặc vay các cá nhân khác để có nguồn tiền mua đi, bán lại mã cổ phiếu CDO nhằm tạo thanh khoản, đẩy giá cổ phiếu CDO.

Với hành vi thao túng giá cổ phiếu CDO, có 572 nhà đầu tư bị thiệt hại số tiền 11,2 tỷ đồng; trong đó có 33 nhà đầu tư yêu cầu bồi thường thiệt hại số tiền 1,8 tỷ đồng.

Tòa án Nhân dân thành phố Hà Nội phán quyết bị cáo Nguyễn Vân Giang chịu mức án 17 năm tù về tội Lừa đảo chiếm đoạt tài sản và 3 năm tù về tội thao túng giá chứng khoán.

Vào tháng 5/2020, Tòa án Nhân dân thành phố Hà Nội cũng đã mở phiên tòa xét xử sơ thẩm vụ án thao túng thị trường chứng khoán xảy ra tại Công ty cổ phần Công nghiệp và Khoáng sản Bình Thuận (KSA).

Trong vụ án này, một loạt bị cáo bị lĩnh án tù. Cụ thể, tòa đã tuyên án phạt 4 bị cáo Phạm Thị Hinh (sinh năm 1975, nguyên Chủ tịch Hội đồng quản trị Công ty KSA) 18 tháng tù; 3 bị cáo: Nguyễn Anh Tuấn (sinh năm 1981, trú phường Vĩnh Tuy, quận Hai Bà Trưng, Hà Nội), Trần Hồng Ngọc (sinh năm 1981, trú phường Ngô Thì Nhậm, quận Hai Bà Trưng, Hà Nội), Nguyễn Trọng Hùng (sinh năm 1979, trú phường Hàng Bông, quận Hoàn Kiếm, Hà Nội) cùng bị phạt 15 tháng tù nhưng cho hưởng án treo, thời gian thử thách là 30 tháng về cùng tội thao túng thị trường chứng khoán.

Trước đó, ngày 7/5/2019, Tòa án Nhân dân thành phố Hà Nội đã tuyên án phiên tòa xét xử sơ thẩm bị cáo Trần Hữu Tiệp - cựu Chủ tịch hội đồng quản trị Công ty cổ phần Mỏ và xuất nhập khẩu khoáng sản miền Trung (MTM) và 14 đồng phạm trong vụ án thao túng giá chứng khoán, lừa đảo chiếm đoạt tài sản, giả mạo trong công tác... liên quan đến cổ phiếu MTM. Đây là vụ án đầu tiên được Tòa án Nhân dân thành phố Hà Nội đưa ra xét xử về hành vi thao túng giá chứng khoán.

Tòa đã tuyên án phạt tù chung thân đối với bị cáo Trần Hữu Tiệp về tội “Lừa đảo chiếm đoạt tài sản.” Cùng tội danh này, 2 bị cáo Vũ Thị Hoa và Nguyễn Lê Trường bị chung mức phạt 12 năm tù. Hai bị cáo Bùi Thiện Lý và Đỗ Hữu Tài đều bị Tòa tuyên phạt 30 tháng tù nhưng cho hưởng án treo, thời gian thử thách là 5 năm vì phạm tội thao túng giá chứng khoán.

Vụ án tiêu biểu nhất, được giới đầu tư quan tâm đặc biệt quan tâm trong mấy ngày gần đây là vụ ông Trịnh Văn Quyết - Chủ tịch Hội đồng Quản trị Công ty cổ phần Tập đoàn FLC bị khởi tố, bắt tạm giam về hành vi "thao túng thị trường chứng khoán;" "che giấu thông tin trong hoạt động chứng khoán."

Đây là vụ án xảy ra tại ra Tập đoàn FLC, các cá nhân thuộc Tập đoàn FLC, Công ty cổ phần Chứng khoán BOS và các công ty liên quan về hành vi "thao túng thị trường chứng khoán;" "che giấu thông tin trong hoạt động chứng khoán" xảy ra trong ngày 10/1/2022, gây thiệt hại cho nhà đầu tư, ảnh hưởng đến hoạt động của thị trường chứng khoán Việt Nam.

Theo cơ quan điều tra, hành vi của ông Trịnh Văn Quyết đã đủ yếu tố cấu thành tội "Thao túng thị trường chứng khoán" quy định tại Điều 211, Bộ luật Hình sự.

Thực tế cho thấy, qua báo cáo định kỳ hằng năm của Ủy ban chứng khoán Nhà nước, số mã chứng khoán có nghi vấn giao dịch bất thường khá nhiều, nhưng thường không xác định được hậu quả do hành vi thao túng giá cổ phiếu gây ra. Đặc biệt, để xác định lợi ích thu được từ hành vi này rất khó khăn vì không đủ căn cứ.

Vì vậy, việc ông Trịnh Văn Quyết - Chủ tịch Hội đồng Quản trị Công ty cổ phần Tập đoàn FLC bị khởi tố, bắt tạm giam về hành vi "thao túng thị trường chứng khoán;" "che giấu thông tin trong hoạt động chứng khoán” được giới chuyên gia cho là tích cực, giúp “trong sạch” thị trường chứng khoán, thể hiện sự thượng tôn pháp luật.

Theo luật sư Diệp Năng Bình, Trưởng Văn phòng Luật sư Tinh thông luật, việc bắt tạm giam về hành vi "thao túng thị trường chứng khoán" đối với ông Trịnh Văn Quyết đã khẳng định một môi trường đầu tư sẽ luôn tuân thủ theo các quy định pháp luật, không có vùng cấm cho bất kỳ ai, dẫu đó là chủ tịch một tập đoàn lớn./.

![[Video] Nhìn lại vụ “bán chui” cổ phiếu FLC và Tân Hoàng Minh bỏ cọc](https://media.vietnamplus.vn/images/c06a2343df4164d2fe2c753277d10fd8b49f46c146c75ddecde9b5cb4d6e36d89b6a55e4bfe3577783676674c306b7fa0686a0e3046640a08dc5378dd5db0235/trinh_van_quyet.jpg.webp)